ホーム > 特集ページ > 銅相場見通し【2025年版】買い時が分かるテクニカル分析

銅相場見通し【2025年版】買い時が分かるテクニカル分析

2024年5月21日に過去最高値1,750円/kgを更新した銅。

その後9月9日には1,310円/kgと下落しましたがその後は、1,400円~1,500円/kgと依然として高値で相場が推移しています。

また2022年以降は特にドル円為替の値動きが大きくなり2024年も1月の140円が7月には160円、9月には140円、12月は150円と乱高下し、銅相場の予測は年々難しいものになっています。

今後も、世界情勢の不安定さによる武器の製造。東南アジア、インド等新興国でのインフラ整備における電線の使用量増。投機目的としての先物取引、一方でのEV自動車の失速など、銅相場は様々なファンダメンタル要因で上下することが予測されます。

ご安心ください。

そんな何が起きるか分からない銅相場はファンダメンタルではなく、投機筋と同じくテクニカルに分析すれば長期的にどちらの方向に動くかは予測が可能です。

このページでは、この乱高下し予測が難しい銅相場を予測するうえで欠かせないテクニカル分析とこれからの銅相場について詳しく紹介していきます。

銅を扱うものづくり現場の方の、材料発注のタイミングなどの参考になればと思います。

目次

1.銅相場(銅建値)とは

電気をよく通す性質やその柔軟性から電線やエアコンの冷媒配管などインフラの多くに利用される銅。合金としての性質もすぐれ真鍮(黄銅)は、自動車やガス、水回りなど幅広い用途で使用されています。

この銅および銅合金の国内流通価格を決める指標となるのが銅相場(銅建値どうたてね)です。

日本の銅建値はJX金属の発表によって決定され、相場の動きが多いときは2日に一回、月に9-10回ほどの発表があります。

この相場の動きこそが、非鉄金属市場の中で世界最大かつ最古の市場「ロンドン金属取引所(通称LME)」が公開する銅相場となります。一般的には、LME3Monthのように表示される3ヶ月先物の相場が利用されています。また「ニューヨーク商品取引所(通称COMEX)」も同様に指標とされています。

LME銅相場はスマートフォン用アプリや、インターネットでも調べることができます。

2.銅建値を計算してみる

JX金属が発表する銅建値ですが、自分自身で計算することができます。

詳しい理屈はこちらに記載がありますが、要約すると

USD建銅価格×2.2046×(為替+1円)+51円

この公式でJX金属の発表がない日でも、おおよその銅建値を計算することができます。

3.銅相場の買い時が分からない原因

週末の金曜日や、連休前「素材を手配するべきか悩む。」手配せずに休み明け出社し、銅建値が改定すると「ああ先週買っとけばよかった」というのは購買担当者のあるあるではないでしょうか。

休み前に買わなかった理由は、日本のマーケット終了後にFRBや雇用統計の発表がある。その思惑で銅相場が下がるかもしれないというファンダメンタルズ予測に基づくものだったのではないでしょうか。

2005年以前の年間銅相場の高値-安値が1,000ドルしか動かなかった時は、このファンダメンタル分析の意味は多いにあったと考えられます。しかしながら、年間3,000-4,000ドルと大きく動くようになった2006年以降は、この考え方こそが「買い時を逃す最大の原因」となっています。

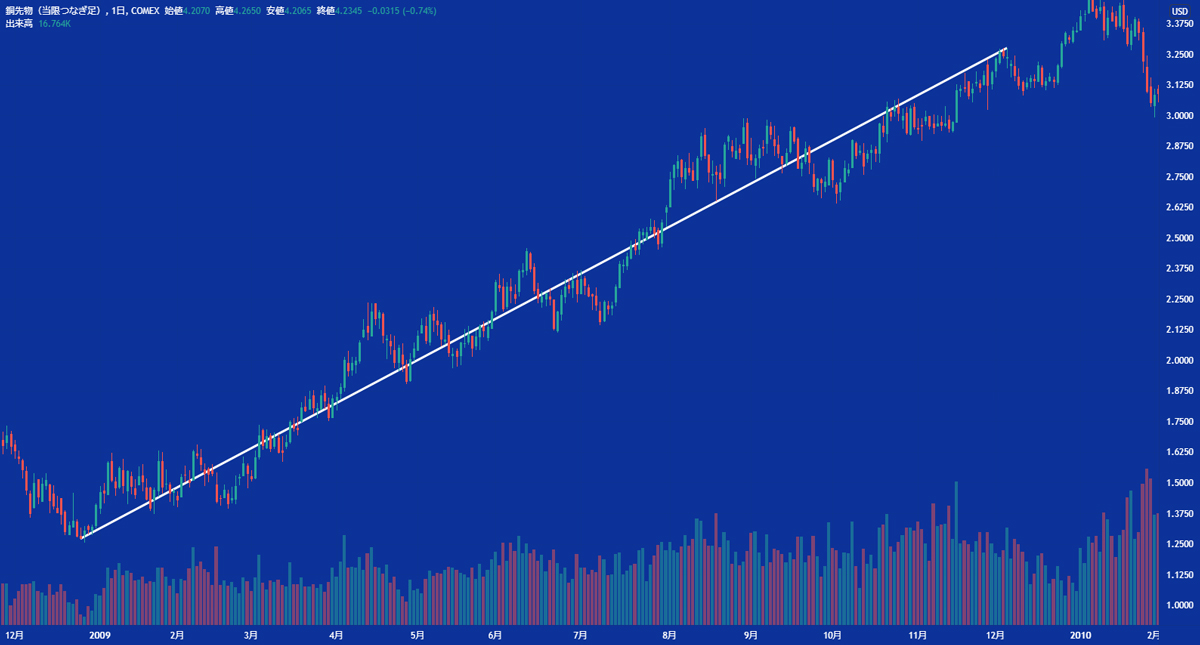

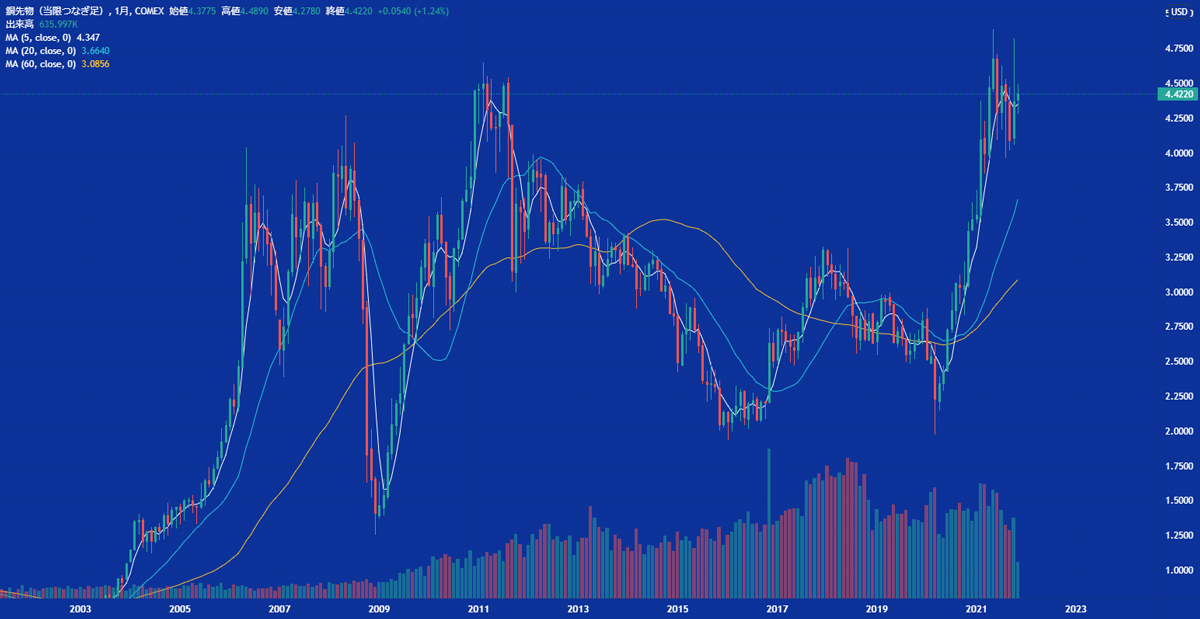

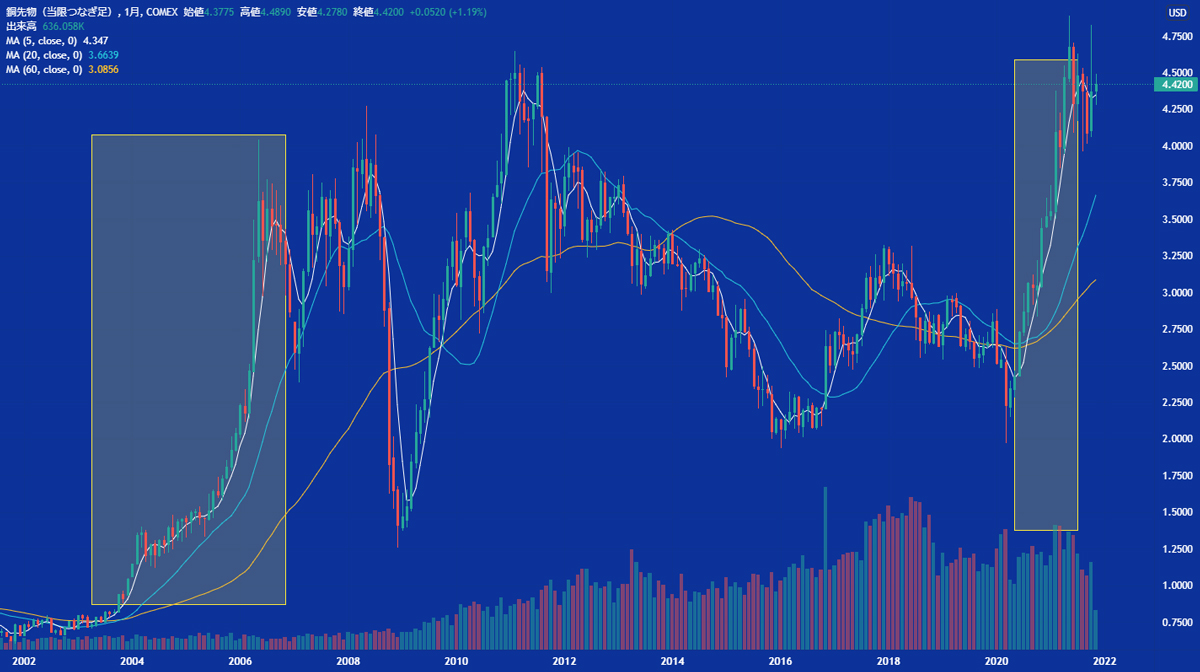

※COMEX月足1999年~2021年 2006年を境に、年間で動く値幅が大きく変わった。

大きく上下するマーケットは、先物取引トレーダーにとって魅力的であり、以前の実需情報のみで買い時を判断しようとしても、トレーダーの考えを理解しないことには、「買い時が分からない」ことになってしまいます。現在、銅相場マーケット参加者の約30%は実需ではなくトレーダーと言われているように、買い時を正しく把握するには、先物トレーダーと同様にテクニカル分析の重要性が上がっていると考えられます。

4.過去30年間の銅相場を把握する

銅相場を見通すために、まずはじめに1991年から2024年までの銅相場の動きを見てみましょう。

ここでは、銅相場の年間最高値と最安値。またその年の銅相場が上下どちらに動いたのかを資料で確認してみたいと思います。

| 年 | 年始値 | 年高値 | 年安値 | 年終値 | 陽/陰 | 高値-安値 |

|---|---|---|---|---|---|---|

| 1991 | 2646.4 | 2667.7 | 2138.2 | 2221.2 | – | 529.5 |

| 1992 | 2208.4 | 2634.7 | 2107.8 | 2323.9 | + | 526.9 |

| 1993 | 2329.5 | 2438.9 | 1600.0 | 1785.0 | – | 838.9 |

| 1994 | 1738 | 3032 | 1736 | 3023 | + | 1296 |

| 1995 | 3021 | 3080 | 2643 | 2659 | – | 437 |

| 1996 | 2653 | 2713 | 1737 | 2126 | – | 976 |

| 1997 | 2141 | 2613 | 1719 | 1747 | – | 894 |

| 1998 | 1730.5 | 1910 | 1460 | 1492 | – | 450 |

| 1999 | 1487 | 1894 | 1360 | 1888.5 | + | 534 |

| 2000 | 1866 | 2036 | 1634 | 1826 | – | 402 |

| 2001 | 1752 | 1840 | 1336 | 1477 | – | 504 |

| 2002 | 1460 | 1717 | 1435 | 1556 | + | 282 |

| 2003 | 1557 | 2303 | 1553 | 2298 | + | 750 |

| 2004 | 2307 | 3179.5 | 2307 | 3165 | + | 872.5 |

| 2005 | 3115 | 4511.5 | 2875 | 4405 | + | 1636.5 |

| 2006 | 4400 | 8800 | 4330 | 6270 | + | 4470 |

| 2007 | 6300 | 8335 | 5250 | 6695 | + | 3085 |

| 2008 | 6750 | 8940 | 2825 | 3090 | – | 6115 |

| 2009 | 3055 | 7423.8 | 3025 | 7408 | + | 4398.8 |

| 2010 | 7405 | 9687 | 6037 | 9685 | + | 3650 |

| 2011 | 9685 | 10190 | 6635 | 7557.2 | – | 3555 |

| 2012 | 7645 | 8765 | 7219.5 | 7944.2 | + | 1545.5 |

| 2013 | 8000 | 8346 | 6602 | 7374.5 | – | 1744 |

| 2014 | 7389.5 | 7460 | 6230 | 6284.2 | – | 1230 |

| 2015 | 6273.5 | 6481 | 4443.5 | 4689 | – | 2037.5 |

| 2016 | 4716 | 6045.5 | 4318 | 5516 | + | 1727.5 |

| 2017 | 5542.5 | 7312.5 | 5450.5 | 7251.5 | + | 1862 |

| 2018 | 7250 | 7348 | 5773 | 5912 | – | 1575 |

| 2019 | 5970 | 6608.5 | 5518 | 6169 | + | 1090.5 |

| 2020 | 6188.5 | 8028 | 4371 | 7735.5 | + | 3657 |

| 2021 | 7784 | 10747 | 7705 | 9755 | + | 3042 |

| 2022 | 9681 | 10845 | 6955 | 8374 | – | 3890 |

| 2023 | 8845 | 9550 | 7856 | 8319 | – | 1694 |

| 2024 | 8445 | 11104.5 | 8127 | 8781.5 | + | 2977.5 |

| 年 | 年始値 | 年高値 | 年安値 | 年終値 | 陽/陰 | 高値-安値 |

このデータから過去の年間相場の動きを見るとこんなことが分かります。

・銅建値がUSD6000.0以下の場合の変動の平均はUSD728.6

・銅建値がUSD6000.0以上の場合の変動の平均はUSD2782.9

・銅相場は2006年以前と以降でまったく違う水準で動いている(2006年以前の常識はもはや通用しない)

このことを実需家目線で考えると、2006年以前であれば年間でも800円/kgしか材料が上下しなかったので固定価格で販売単価を決められていた。

しかし、2007年以降においては、年間3,000円/kgの材料単価が変動するので、販売単価は前月平均の材料単価で決定する。または少なくとも1年に一回改定するなど販売単価の設定においても見直す必要があるのかもしれません。

5.一年間ではいつが買い時なのか

30年間を月足で見ることでさらに、一年間でいつが買い時(契約時)かもおおよそですが推測することができます。

年足陰線の最安値と最高値(1991-2020)

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 最高値 | 5 | 2 | 1 | 2 | 2 | 1 | 1 | 1 | ||||

| 33.3% | 13.3% | 0.0% | 6.7% | 13.3% | 13.3% | 6.7% | 0.0% | 6.7% | 6.7% | 0.0% | 0.0% | |

| 最安値 | 1 | 1 | 1 | 2 | 1 | 3 | 2 | 4 | ||||

| 0.0% | 6.7% | 0.0% | 6.7% | 6.7% | 13.3% | 0.0% | 0.0% | 6.7% | 20.0% | 13.3% | 26.7% |

1月~6月(80%)の間に高値を付けて7~8月で調整し9月~12月(70%)で価格が下げる展開

年足陽線の最安値と最高値(1991-2020)

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 最高値 | 1 | 1 | 1 | 1 | 1 | 1 | 1 | 8 | ||||

| 0.0% | 6.7% | 6.7% | 0.0% | 6.7% | 6.7% | 0.0% | 6.7% | 0.0% | 6.7% | 6.7% | 53.3% | |

| 最安値 | 9 | 1 | 2 | 2 | 1 | |||||||

| 60.0% | 0.0% | 6.7% | 0.0% | 13.3% | 13.3% | 0.0% | 0.0% | 6.7% | 0.0% | 0.0% | 0.0% |

年初が最安値(60%)。1~6月最安値(94%)で、10月~12月(66.7%)であげて、12月最高値の展開(53%)

当然、年足が陰線の場合は年初に年間の最高値をつけることが多く、年末に最安値をつけることが多くなっています。またその逆に年足陽線の場合は年初が年間の最安値であることが多く、年末に最高値をつける傾向になります。

※年初が最安値で年末が最高値の年足陽線の典型的なチャート

ここで注目すべきポイントは、年間の最高値を付ける時期になります。

銅相場が「弱い」年、つまり年足陰線の最高値は6月まで過去30年間で80%につけています。

つまり7月以降に1-6月の最高値を超えた場合、その年は相場が「強い」年となり、年末にかけて最高値をうかがう展開になる。という予想が立ちます。

※2017年。2月の最高値を4-6月では超えられず7月に更新。その後年末まで継続して相場が上昇した。

相場が「弱い」年では1-6月の間に最高値をつけ、その後7-8月でもみ合いの調整相場となり、9-12月には価格が下がる展開になりやすいことが分かります。

※翌年2018年。6月の最高値を下半期は一度も超えられず年間で相場が下降した。

このことから、一年間のいつが買い時かを考えるのであれば

・7-8月に1-6月につけた最高値を更新する展開なら、年末に向けて価格が上がることが予想されるので前倒し手配

・7-8月に相場がもみ合いになり1-6月の高値を更新しないなら、年末に向けて価格が下がることが予想されるので実需内にて手配

が実務の知識としては使えるのではと考えます。

6.2025年の銅相場を予測する

2025年は、2023年10月~2024年5月にかけての上昇ラインに対する、フィボナッチでの節目USD3.92(23.6%)、USD4.30(50%ライン)、USD4.55(61.8%ライン)が意識される展開と考えられます。

週足ではすでに上昇局面が終わり、これから下降局面開始の移動平均線の並びになっていること。2024年5月から10月にかけての抵抗線があることからも、2025年前半はUSD3.92~USD4.30のレンジ相場。後半6月~12月については現状では不透明ですが、2023年10月のUSD3.54に向けてなだらかに下落する予測を立てます。

これを現在の1ドル150円で計算した場合

1-6月:1370円~1500円/kg

7-12月:1250円~1370円/kg の銅建値

円高方向に進み1ドル140円で計算した場合

1-6月:1270円~1390円/kg

7-12月:1150円~1270円/kg の銅建値

になります。

もちろん日足で強い局面もあるので、強い局面では先行して購入。しかしながら長期的視点での下落も見据えて、極端に買いすぎず、分散を意識して購入していきたいところです。

7.銅相場予測のためのテクニカル分析

過去の銅相場を見たところで、ここからはより実務で使える、銅相場予測のための複数の「テクニカル分析手法」を紹介していきます。(テクニカル分析手法は膨大にありすぎるので、ここでは抜粋して紹介します。)

①大きな流れをつかむ-移動平均線-

移動平均線3本を使い、大きなトレンドを読む手法。一般的に5日間平均線「短期線」、20日間移動平均線「中期線」、200日移動平均線「長期線」と呼び、この3つの線の並び方によって現在の相場がどの状態にあるかをつかむことができます。

白:5日 青:20日 黄:60日※200日では動きが捉えにいくので60日を長期に設定しています。

①安定上昇期(移動平均線が上から短期・中期・長期)

②上昇トレンド終わり(中期→短期→長期)

③下降トレンド始まり(中期→長期→短期)

④安定下降期(長期→中期→短期)

⑤下降トレンド終わり(長期→短期→中期)

⑥上昇トレンド始まり(短期→長期→中期)

2007~2008年銅相場。途中だましも見られるが安定下降と安定上昇期が長いことが分かる。

全体の7割は①→⑥の順行で、残り3割が⑥→①の逆行になるが、逆行はいつか順行に戻ってトレンドが循環します。

基本的に①と④のステージは長続きし、それ以外は移行期のためあっという間にすぎていきます。移動平均線は本質的にトレンド追随型のため、マーケットがトレンドの中にある時はうまく働き、逆にマーケットの方向性が定まらず横ばいの時はあまりいい結果がでないとされています。

黄色のボックスで囲んだトレンドがある時は相場の予想として使いやすい。

赤色のボックスで囲んだトレンドがない、もみ合い相場の場合は相場の予想として使いにくい。

②取引量からトレンドの反転をつかむ-出来高-

あくまで二次的指標になりますが、移動平均線の下にある棒グラフ「出来高」も確認することが大事です。

出来高の急増は短期的な「底値」および「ピーク」を表します。

出来高が通常より大きく増えたときはトレンド転換を示す場合が多い

2021年のLMEにおける銅の出来高は日足で15,000くらいが平均になるため、その倍近い28,000を超えると直近のピークまたは底値。

特に出来高が30,000を超えた場合はほぼその数日以内にトレンドの変換が起きていました。ただし、出来高はあくまで補足的な指標のため、他の指標と合わせてその根拠を裏付ける指標として使用しましょう。

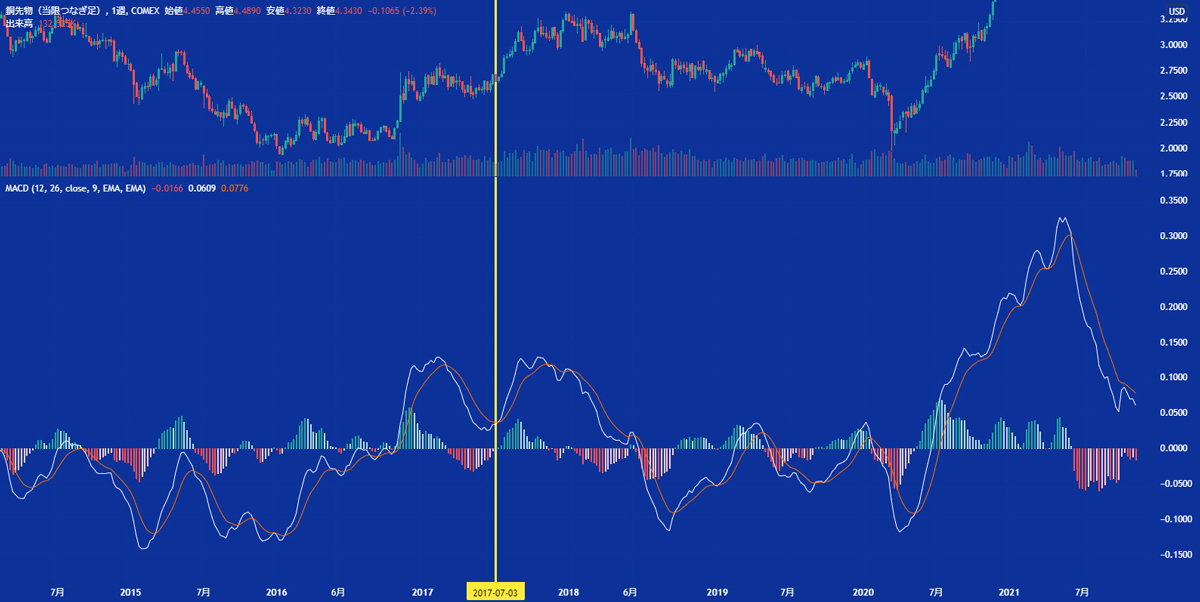

③方向感がない時の-MACD-

方向感がないときのMACD

移動平均線はトレンド追随型のため、マーケットがトレンドの中にある時はうまく働き、逆にマーケットの方向性が定まらず横ばいの時はあまりいい結果がでないとされています。とはいえ、出来高が低調でマーケットの方向性が定まらない”もんでいる”状態の時も銅相場ではよく見られます。

このような方向性がない相場の時はMACDも見てみましょう。

MACDは移動平均線などのトレンド系と、RSI、ボリンジャーバンドなどのオシレーター系(買われすぎ、売られすぎの判断)両方の特徴をもつ、トレーダーにとって使い勝手がいい指標とされています。詳しい計算式は「MACD(マックディー)」で改めて検索してもらえればたくさんでてくるので省くとして、「MACDの値がゼロラインを超えていて、MACDがシグナルを下から上抜いた時は強い上げ」

頻繁に起きる訳ではないが、このクロスが起きてからは強い上げ

また逆 に

「MACDの値がゼロライン以下で、MACDがシグナルを上から下抜いた時は強い下げ」として機能します。MACDの値が、プラス圏内なら上昇トレンドで、マイナス圏内なら下降トレンド。

赤枠圏内は下降トレンド。緑枠圏内は上昇トレンド

MACDとシグナルがクロスした際は、(MACDの値がゼロラインの上下でその後の方向性への影響の大きさは変わりますが)トレンドの転換点としてとらえることが可能です。

MACDとシグナルがクロスした2021年日足。下抜けしてから次の上抜けまでの間下降トレンドが継続している。

④下げたあとの戻しをつかむ-フィボナッチリトレースメント(黄金率)-

買い時の予測を立てるフィボナッチ

購買担当者にとっては、価格の上昇トレンドの際は意外に買いやすく、むしろ価格の下落トレンド時のほうが買い時が分からず難しいのではないでしょうか。

先物トレーダーのようにいつでも買えるのではなく、納期や生産計画があり、いやでも一定量の調達が必要な実需の世界。相場が強い(上昇トレンド)と思えば月初にその月の全量を注文すれば、その月の購買は最安値で調達できるので成功でしょう。

一方で相場が弱い(下落トレンド)際は、月初に一括発注はできない。また、生産計画に影響がでないよう月のどこかで購入する必要があり、できればそのタイミングが月の最安値近辺であることが望ましい。このいつか買わなければいけないが、いつが月中の最安値か分からないことが、下落トレンドが実需家にとって買い時が一番難しい原因にだと考えられます。

この月中の最安値がどれくらいになるかを予想するために知っておきたいのが、一定相場下がった後にくる戻しのタイミングをつかむためのフィボナッチリトレースメントです。

リトレースメント分析によく使われる数値は61.8%、38%、50%で、強いトレンドにおいて最小の戻しは前回最高値の約38%。弱いトレンドにおいては、最大の戻しが前回最高値の約62%と言われています。相場で有名な半値戻しもフィボナッチ比率なんですね。

半値戻しが意識された4時間足の銅相場。赤丸で50%ラインを意識したサポートが見られる。

使用方法としては、任意の直近の高値と安値を結ぶと、チャート上に38%、50%、62%のラインが出てきて、「戻りの値」を算出することができます。フィボナッチリトレースメントのラインを引きつつ、他の指標でトレンドの強弱を判断。トレンドに応じて38%、50%、62%の戻しの値を算出し、そのタイミングで下げが一段落すると考え、購入タイミングの判断基準として利用することが可能です。

まとめ

銅相場建値の計算方法や銅相場が予測しにくくなっている理由。また過去30年の銅相場推移を見てきました。実需家からすると急激な相場の変動は、価格改定や素材の見直しなど対応すべきことが多く悩みの種になります。

しかし、アメリカの有名な投資家ウォーレン・バフェットは「我々が歴史から学ぶべきなのは、人々が歴史から学ばないという事実だ」と言いました。

実務をしていると、相場を分析する時間は取りにくいですが、過去の相場を分析する必要性は大いにあるのではないでしょうか。もちろん、「そんな時間ないよ」という方のため、下記X(旧Twitter)「メタレポ」で銅相場の短期および1か月の予測を日々発信しています。

(旧Twitter)では、この記事では紹介しきれなかった、サポートラインやレジスタンスライン。RSIの逆行など様々なテクニカル分析をおこない、月次の買い時を随時発信しています。

当社について

グループ会社に非鉄金属の総合商社を持つ東大阪の金属加工メーカー。非鉄金属の中でも特に黄銅、青銅の加工量が多く、水回りやエンジン部品の製造を行っています。コストダウンのため現場改善で加工賃は削減できますが、製品の半分は材料です。必要な時に必要な分だけ購入するのではなく、戦略的に材料を購買することで金属加工品のコストダウンは可能です。銅や銅合金の加工品のコストが上がって高い。コストダウンをしたくても限界がある。そのようなお悩みの際は、テクニカル分析で材料を購入しコストダウンを実現する、当社までお気軽にお問い合わせください。

関連するページRelated pages

免責事項

・開示資料及び内容は、執筆時点での情報となります。

・主観的な評価情報、時間の経過による変化、伝聞情報が含まれることから、その完全性、正確性を保証するものではありません。

・上記理由より、解釈については常に最新の情報を参照され、必ず原文等で御社にてご確認ください。